はじめまして、

bestBALANCE税理士法人の

代表社員・税理士、藤川剛士と

申します。

当法人では、上記のような「相続に関して何をすればいいのかわからない…」という方のご相談を多くいただいております。

大切な方を亡くされたばかりでまだ心が落ち着いていない。

そんな状況の中で経験したこともない相続の手続きや税金の申告…

何をすればいいのかわからず、不安を抱えるお気持ちはよくわかります。

しかも、相続するときには動く金額も大きいため「どんな手続があり、どれくらいの税金がかかるのか見当も付かない」のではないでしょうか?

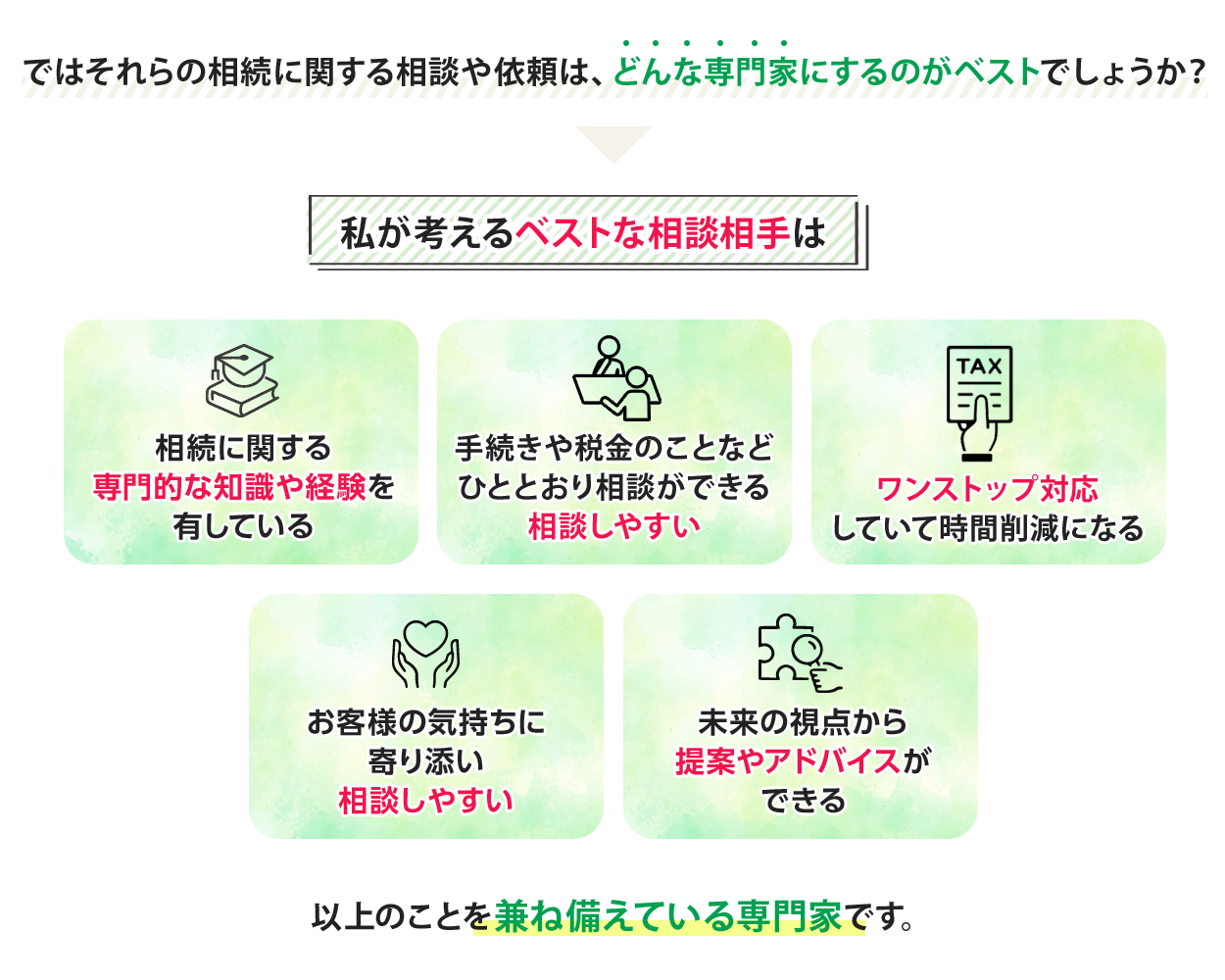

また、今のうちに対策をしたいと考えているけども、「どんな専門家にするのがベストでしょうか?」という方もいらっしゃるかもしれません。

専門的な知識や相談しやすいことは当然の基準かもしれませんが、なぜ未来の視点からの提案やアドバイスが必要なのか?それについて解説させていただきます。

そんな疑問をお持ちではありませんか?

税理士・弁護士・司法書士…と相続に関する専門家は複数いるので、「誰に相談するか」で迷う方が少なくありません。

「何を相談すれば良いかわからない」…という場合は、【税理士】にご相談されることをオススメしています。

税理士だからそうお伝えしているわけではありません。理由は、“相続税の申告期限”です。税金の申告義務が相続発生から10ヶ月以内に行う必要があります。

相続税がかからないケースもありますので、まずは「相続税がかかるかどうか」を見極めておくことが大切です。

bestBALANCE税理士法人なら、初回相談は無料なので、“納税義務の有無”を最初に判断させていただきます。そして、弁護士・司法書士とも提携しているので、必要に応じてそのまま専門家をご紹介することも可能です。

情報共有もできるため、別々にご相談されるよりもスムーズに手続きが進みます。

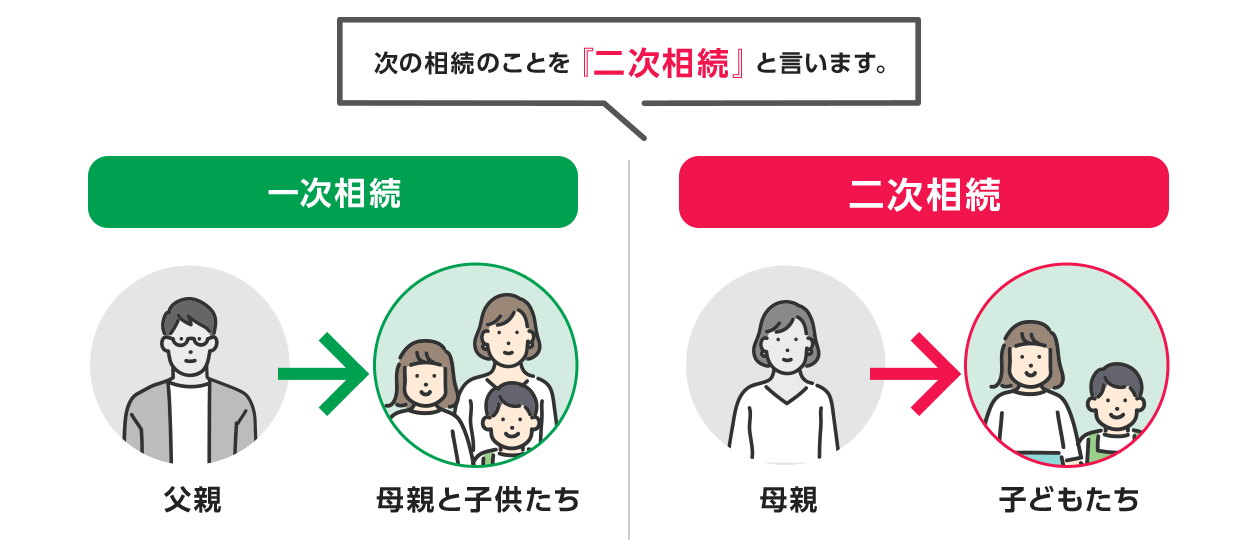

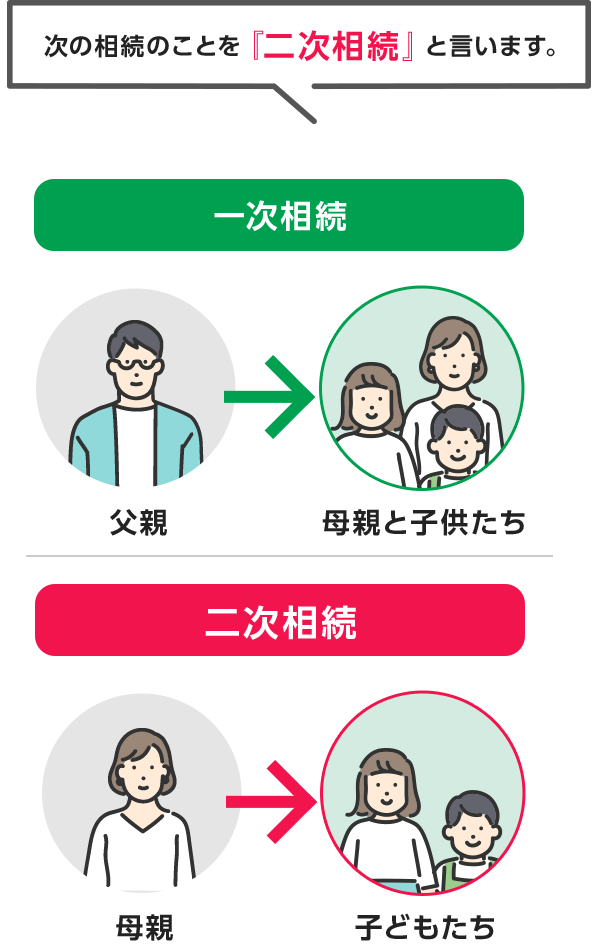

「どうして今のうちから次の相続まで?」と思われたかもしれません。

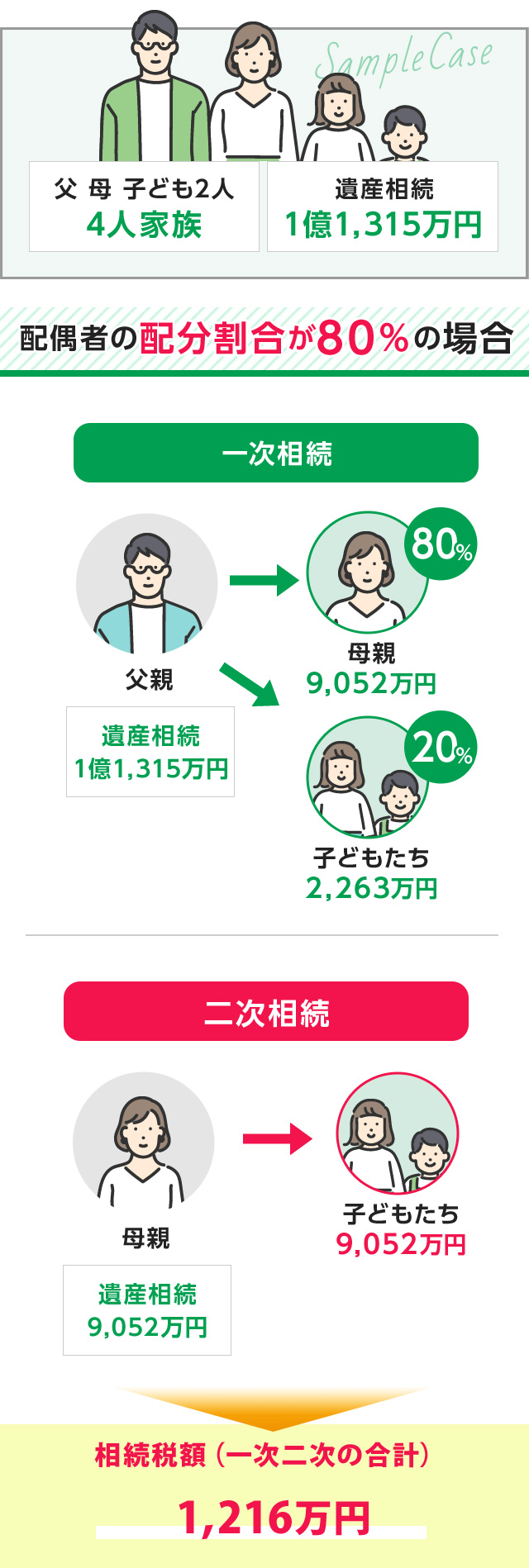

たとえば、4人家族(両親と子ども2人)の場合で考えてみます。

はじめに父親が亡くなり、母親と子どもたちへ相続されるのが『一次相続』、

(母親が先に無くなった場合でも同様です。上記例だと配偶者と子どもが財産を相続することを一次相続といいます)

次に母親が亡くなり、子どもたち2人に相続されるのが『二次相続』です。

(上記例だと、子どもが相続すること)

実は、相続税対策では、この『二次相続』まで考えた対策がとても重要なのです。

なぜ二次相続が重要なのかというと、

支払う相続税の金額が大きく変わるからです。

相続のケースにもよりますが、二次相続まで考えた対策をしていないと、数百万単位で支払う税金が変わることもあります。

でも、二次相続まで考えて対策している方は実は多くありません。

その理由は、単純に知らないということもありますし、税理士に依頼しても詳しくないゆえに、目の前の相続のことしか対応してくれないケースがあるからです。

二次相続が大事だと言われても、まだあまりピンとこないかもしれません。

そこで、事例を交えてどれだけ税金が変わるのか解説していきます。

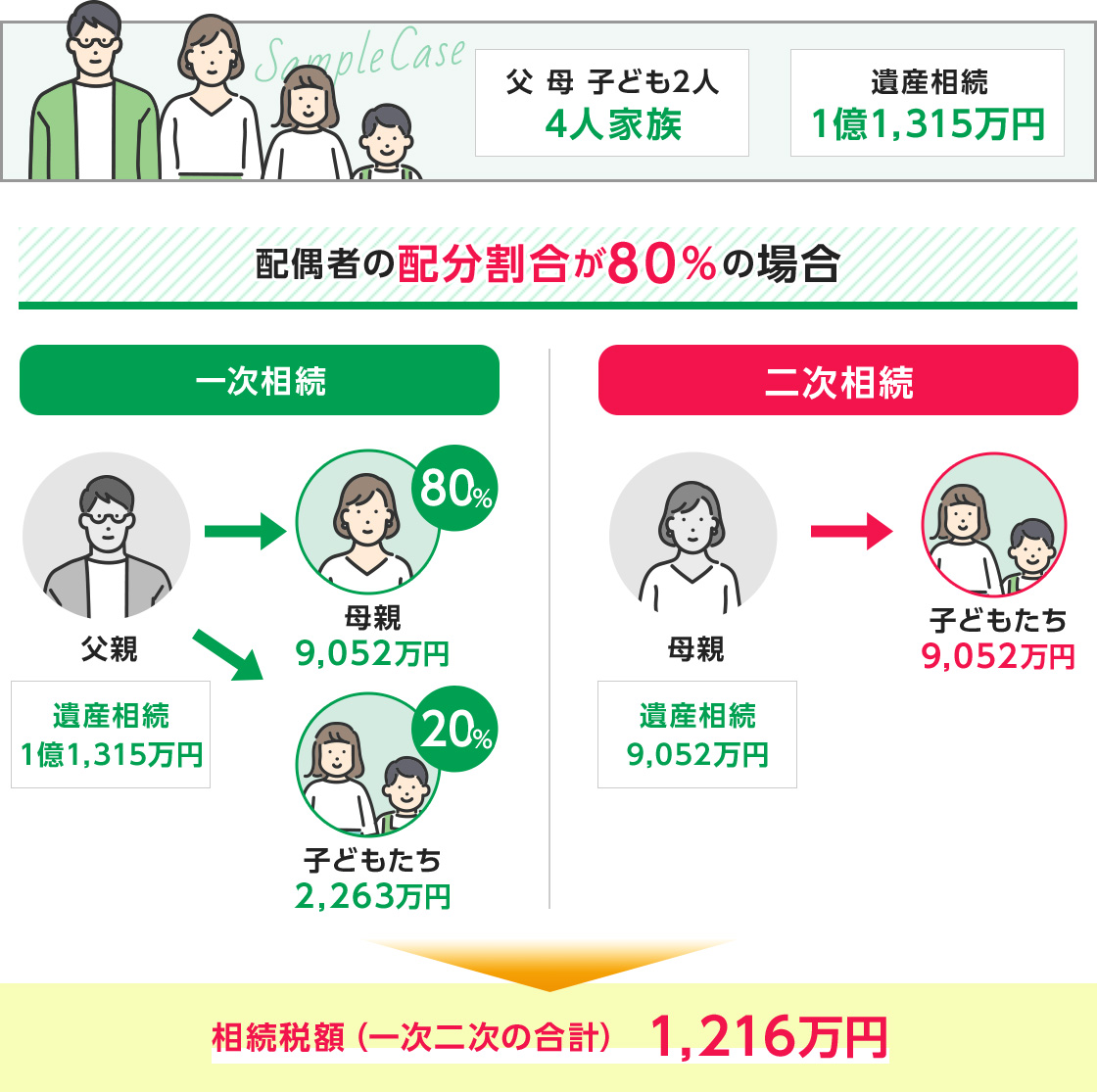

最初の事例は一次相続で父親が亡くなり、二次相続で母親が亡くなられたケースです。

よくある相続税対策として、一次相続で母親に財産を多く相続してしまうことが挙げられます。

というのも、相続税法には配偶者に優遇措置が設けられており、

配偶者が相続する遺産のうち、課税対象となるものが1億6,000万以下の場合、相続税がかからないからです。

「えっ?それなら一次相続でできるだけ多く母親に相続させたがいいのでは?」

そう思われるかもしれません。

ただ、これが後々問題になってきます。

二次相続が起きたときのケースを考えてみます。

このとき、一次相続で適用できた配偶者特別控除が適用されないことにより、

一次相続のときよりも多くの税金を支払うことになってしまうのです。

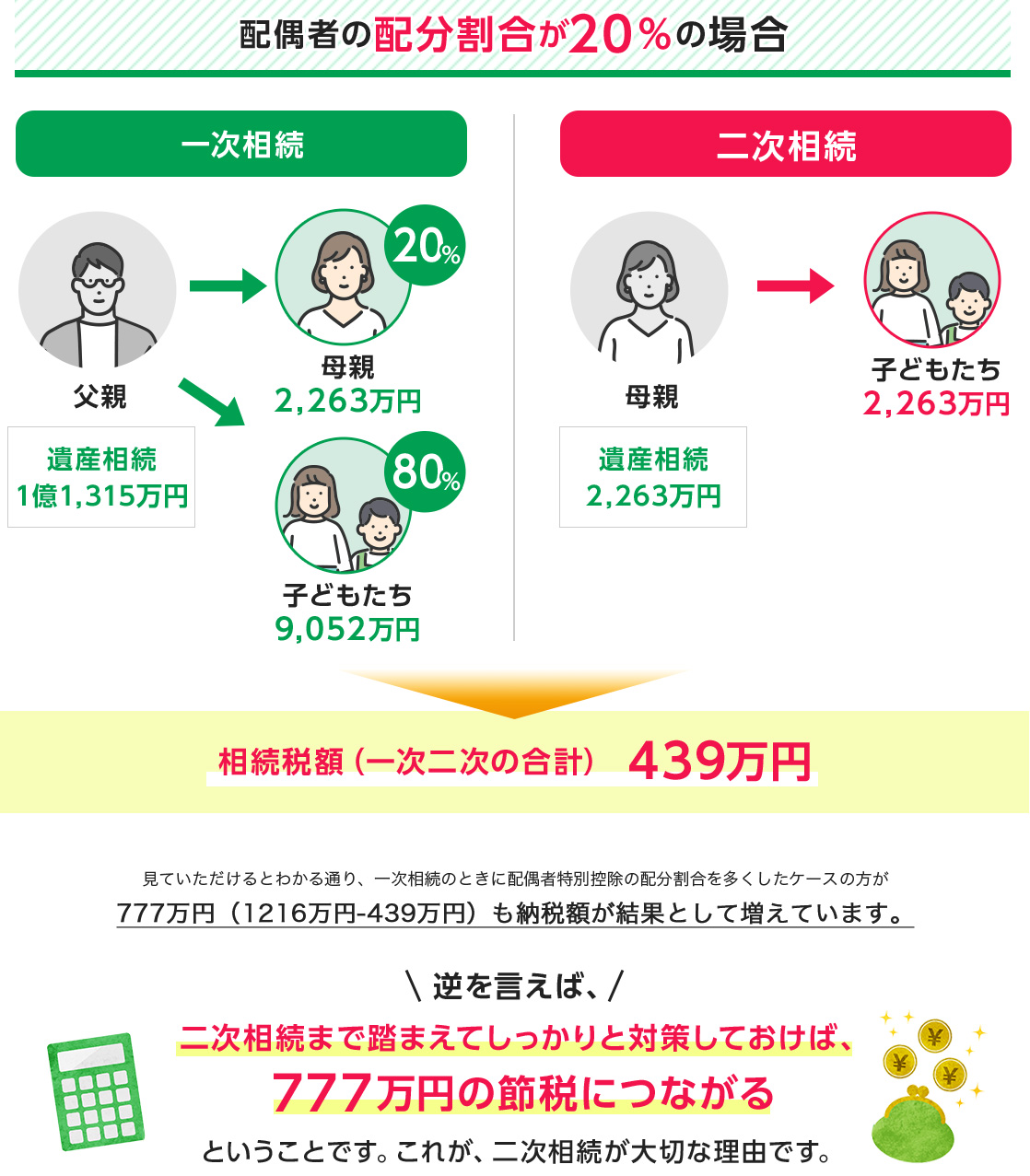

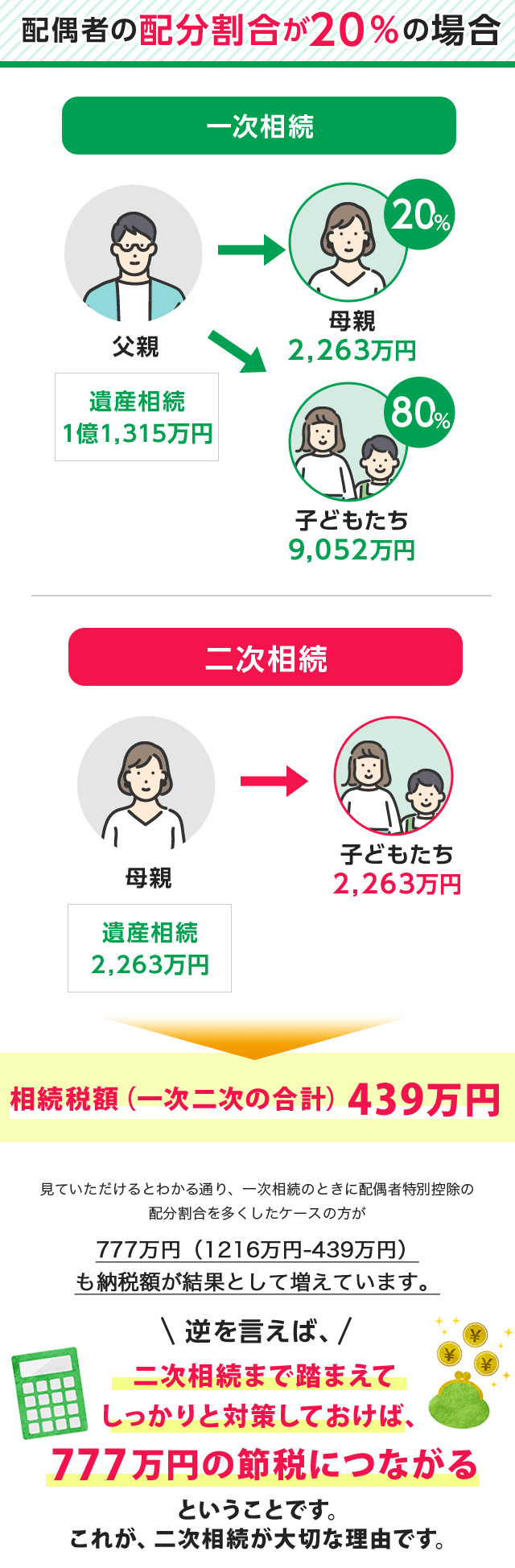

実際に例で見てみましょう。以下は一次相続のときに配偶者への取得割合を【80%】と【20%】のケースの納税額を比較したものです。

もう一つ、収益不動産の対策を怠ってしまうことで相続税を多めに支払ってしまうケースもあります。

相続の際に居住用として使っていた宅地を相続する場合、『小規模宅地の特例』という制度を適用することができます。

この制度は宅地の評価額を一定割合減額できる特例です。

このとき不動産を配偶者に相続させてしまうと問題が出るケースもあります。

そもそも、配偶者は配偶者特別控除を適用可能ですので、このケースの場合、不動産を相続させるメリットはあまりないともいえます。

そこで、配偶者特別控除が活用できない子どもに小規模宅地の特例を適用します。

すると、2つの制度をうまく活用できて、結果的に税金が安くなるのです。

また、一次相続のときから二次相続までの間に土地の価格が値上がりしてしまい、

本来であれば安く済んでいたはずの税金を多めに支払ってしまうというケースも考えられます。

たとえば、一次相続のときは土地の価格が2,000万円だったのに二次相続の際に2,500万円に上がってしまった場合、

差額の500万円分の相続税を多く支払うことになります。

これらの事例のように目の前の一次相続のみならず、

二次相続まで見据えた長期的な観点から相続対策を考えていくことが非常に大切なことなのです。

不動産は入り口の広さや騒音、電線、道路の広さなど、さまざまな条件によって評価額が変わります。

そのため実績の少ない人の場合、評価額を高く評価してしまうことがあります。

このように「どこの税理士事務所に頼んでも一緒だろう」と選んだ結果、

大きな違いが出ることもあるのです。

目の前の申告をただこなすだけでは、本当のプロとは言えないと私たちは考えています。

だからこそ、相続税対策は長期的な視点を持って、二次相続なども考慮した対策ができるような税理士に依頼することが重要です。

そして、bestBALANCE税理士法人は相続税対策のプロとして、

長期視点でお客様のメリットが最大化するような相続税対策のご提案をいたします。

![]()

相続に関する手続きなどまるごとサポート

一般的に税理士は相続税の申告業務がメインとなり、それ以外の手続きは弁護士・司法書士に依頼することになります。

たとえば、遺産分割協議のことは弁護士、不動産名義変更のことは司法書士、とそれぞれの専門家に依頼することで、手続きの煩雑さから解放されます。

bestBALANCE税理士法人では地域に根ざす相続の専門家として、弁護士・司法書士と協力して煩雑な相続の手続きから相続税申告の完了まで、ワンストップでサポートいたします。

残された親族の方々のお手間を少しでも減らせるようにご尽力させていただきます。

![]()

長期的な視点での提案やアドバイス

当法人では、ただ依頼された相続の申告業務をおこなうだけでなく、長期的な観点から相続に関する対策やアドバイスをさせていただきます。

二次相続のサポートから税務調査の立会、交渉、相続人様の確定申告の対応など、アフターフォローのサービスも充実しております。

また、弁護士や司法書士、不動産会社とも連携しているため、遺言や家族信託、相続された不動産の売却など総合的なサポートが可能です。

![]()

明確な料金だから安心

手続きを依頼するにはどれくらいの費用がかかるのか?費用がわからなくては安心して依頼することもできないと思います。

当法人では財産額に応じて一定の割合で報酬金額を定めており、ホームページにも公表しております。

事前にかかる料金について説明させていただき、ご了承を得たうえで業務を開始いたします。

![]()

二次相続のシミュレーションが無料

本ページでお伝えしましたように「二次相続」というのは長期視点で相続を考えたときには、非常に重要なことです。

とはいえ、「何をしたらよいか?」はわからないと思います。

そこで、bestBALANCE税理士法人では、ご依頼いただきましたお客様に限り、二次相続の相続税シミュレーションを無料で行わせていただいております。

追加料金ではないので、ご安心ください。

![]()

相続税対策の豊富な実績

税理士事務所の中には相続に関する経験が少なく、あまり専門性を持ち合わせていないところもあります。

bestBALANCE税理士法人では、これまでに相続税の申告に100件以上携わってきた実績と経験があります。数々の事例を蓄積しているからこそ、どのような事例に対しても対応することが可能です。

また、福岡に地域密着で相続の仕事に携わっているからこそ、自治体への手続きややり取りなどもスムーズに進められるという強みを持っています。

![]()

出版やセミナー開催などの実績も多数

実績以外で相続税対策の専門性を判断する指標となるのが、書籍の出版やセミナーの実施などです。

bestBALANCE税理士法人では相続トラブルに関する書籍の共同監修をおこなっています。

また、税理士や弁護士、社会保険労務士を対象にしたセミナーや医療関係者を対象にしたセミナーなどを数多く実施してきました。

![]()

夜間や土日祝なども対応

相続税の申告は、期限が相続開始日から10カ月以内と定められています。その間に相続人の確認から遺産の分割協議など、さまざまな対応を進めていかなければなりません。

短い期限で申告を完了させられるように、お客様とのやり取りは迅速な対応を心がけております。

また、お仕事などで平日の昼間に時間を取れないお客様にも対応できるよう、早朝や夜間、土日祝などの時間帯での対応も実施しております。

![]()

専門的な知識をわかりやすく解説

相続は複雑な法律や手続きなど、専門的な知識がなければ対応が難しいものばかりです。

そんな複雑な相続の内容を理解していただくことは、お客様の安心につながるはず。そのような想いから、bestBALANCE税理士法人では誰にでもわかるような説明を心がけています。

実際、これまでにご依頼いただいているお客様からも「わかりやすい言葉でアドバイスいただける」「細かく分かりやすく説明してもらえる」などのお言葉をいただいています。

bestBALANCE税理士法人ではお客様に安心してご相談してほしいとの思いから、

初回は無料で面談をさせていただいております。

もちろん、面談の中で売り込みなどはしませんのでご安心ください。

お客様の現状をお聞きしたうえで、必要な対策やお見積もりをお伝えしながらご説明させていただきます。

もし説明を聞いたうえで「ほかのところにも話を聞いてみたいな」と思われたなら、お話を聞いていただいてもまったく問題ありません。

むしろ、面談の後に他の税理士事務所にもご相談されてみてください。

比較検討したうえで、それでもbestBALANCE税理士法人にお願いしたいと思っていただけたそのときは、

ぜひご依頼いただけますと幸いです。

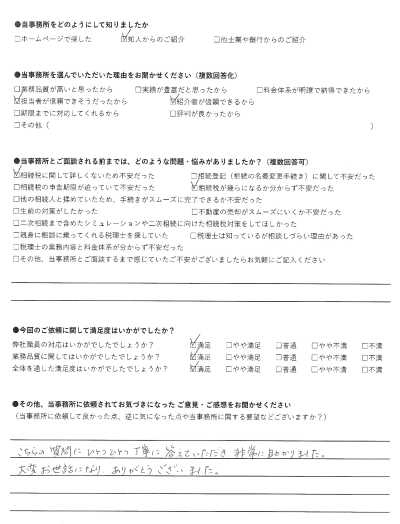

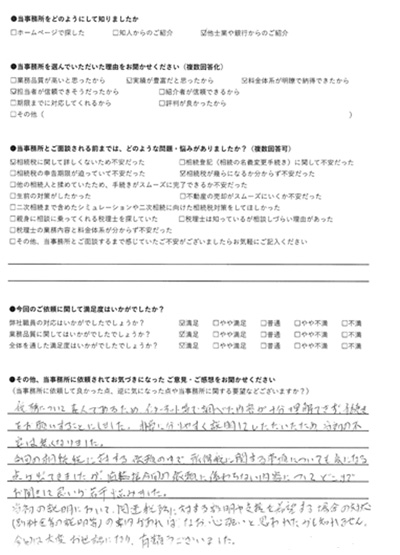

お客様からいただいた声

- 問い合わせや要望に対しても 親身になって取り組んで頂きました

- 父が昨年10月に亡くなり、母も昨年3月から病院(現在も)というなかで、 相続に対して何も出来ていなかった時に、紹介していただいたのが縁でした。1人では解決出来ない事も、妹と相談し、お願いして、本当に助かりました。期限としても、2ヶ月しかないなかで、こちらから問い合わせや要望に対しても 親身になって取り組んで頂きました。おかげ様で、無事に相続等について問題がなくなり安心しました。又、今後の状況もシュミレーションしてくれたのも、良かったです。

ひとまずこれで藤牧さんとのつながりは、続けていけたらと思います。これは妹も同様です。

引き続き何かあった際にはご相談させて頂きますのでよろしくお願いします。

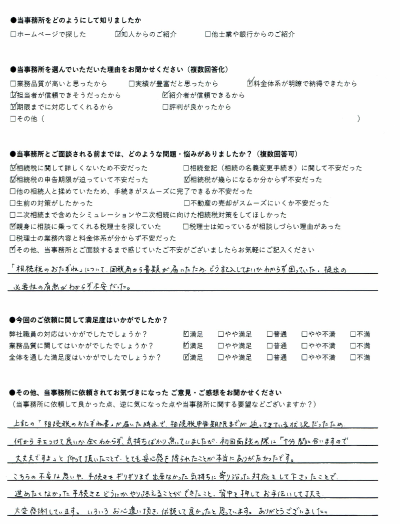

- とても安心感を得られたことが本当にありがたかったです

- 上記の「相続税のおたずね書」が届いた時点で、相続税申告期限までが迫ってきている状況だったため

何から手をつけて良いか全くわからず、気持ちばかり焦っていましたが、初回面談の際に「十分間に合いますので

大丈夫ですよ」と仰って頂いたことで、とても安心感を得られたことが本当にありがたかったです。

こちらの不安な思いや、手続きをギリギリまで出来なかった気持ちに寄り沿った対応をして下さったことで、

進めたくなかった手続きとどうにかやり終えることができたこと、背中を押してお手伝いして頂き大変感謝しています。いろいろお心遣い頂き、依頼して良かったと思っています。ありがとうございました。

最後まで返信等が遅くなり、申し訳ありませんでした。

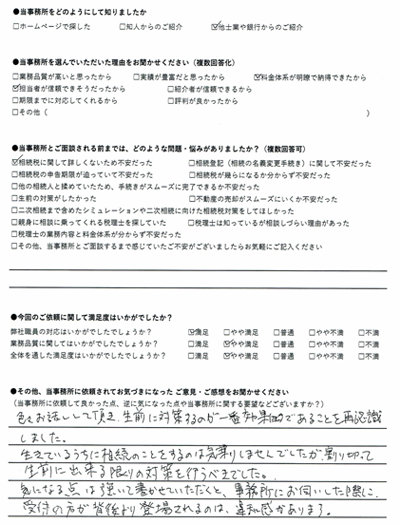

- 生前に対策するのが一番効果的であることを再認識ました

- 色々お話しして頂き、生前に対策するのが一番効果的であることを再認識ました。

生きているうちに相続のことをするのは気乗りしませんでしたが、割り切って 生前に出来る限りの対策を行うべきでした。

気になる点は強いて書かせていただくと、事務所にお伺いした際に 受付の方が背後より登場されるのは、違和感があります。

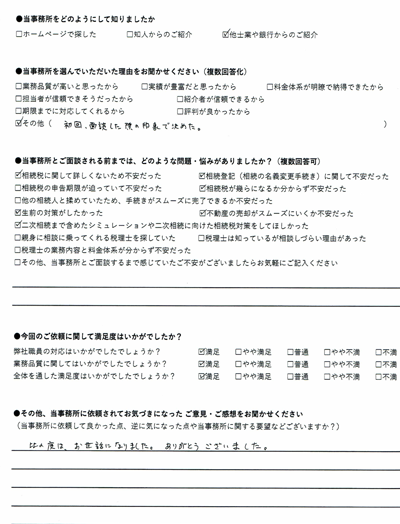

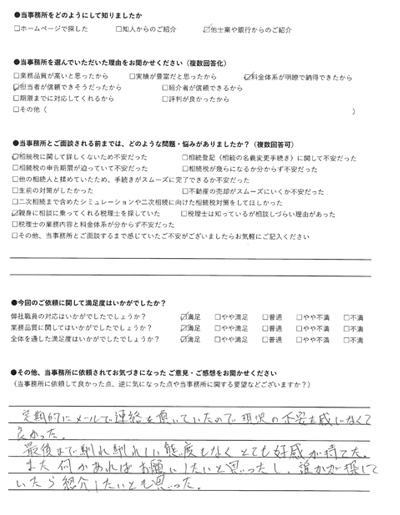

- 税務について素人であるため、インターネット等調べた内容が十分理解できず、手続きをお願いすることにしました。

- 税務について素人であるため、インターネット等調べた内容が十分理解できず、手続きをお願いすることにしました。

非常にわかりやすく説明して頂いたため、当初の不安はなくなりました。

今回の相続税に対する依頼の中で所得税に関する事項についても気になる点がでてきましたが、直接今回の依頼にかかわらない内容についてどこまでお聞きしてよいか

若干悩みました。

当初の説明において、関連税務に対する説明や支援を希望する場合の対応(別途料金の説明等)の案内があればなお心強いと思われたかもしれません。

今回は大変お世話になり、ありがとうございました。

- 定期的にメールで連絡をいただいていましたので、現況の不安を感じなくてよかった。

- 定期的にメールで連絡をいただいていましたので、現況の不安を感じなくてよかった。

最後までなれなれしい態度もなく、とても好感度が持てた。

又、何かあればお願いしたいと思ったし、誰かが探していたら、紹介したいと思った。

ご相談の流れ

- 無料相談のご予約

- まずはお問い合わせフォームもしくはお電話からお問い合わせください。相談内容を確認後、ご面談日時について、お客様のご要望に合わせて調整させていただきます。

![]()

- 初回無料相談

- 面談ではお客様の相続に関する詳しいお悩みをお聞きいたします。不安なことがあれば何でもご相談ください。

![]()

- ご提案

- 相談内容をもとにお見積もりを提示いたします。その場でご契約いただく必要はありませんので、一旦お持ち帰りいただきご検討いただいても問題ありません。

![]()

- ご依頼

- ご提案の内容にご納得いただけましたら、ご契約となります。

![]()

- 対策実施

- 二次相続などの長期的な観点を踏まえた相続対策を実施していきます。早いレスポンスとわかりやすいご説明を心がけて対応いたします。

![]()

- 申告

- 対策を踏まえた申告書の作成後、申告書の内容をご説明いたします。その後、申告書を提出いたします。

ここまでお読みいただき、ありがとうございます。

改めまして、bestBALANCE税理士法人・代表の藤川剛士です。

実は私は、30歳を過ぎてから税理士業界へと足を踏み入れました。

大学卒業後の9年間は、建機メーカーの「営業」として働き、多くの経営者の方とお会いしたことが税理士を目指したきっかけとなります。

経営者の方が常に不安と戦っている姿を見て、微力でも良いからお力になりたい、そんな強い想いから、福岡の大手会計事務所に転職しました。

前事務所では丸10年間勤務させていただき、節税スキームや税務調査対策などの税務面の他にも、

資金繰り・事業予測・銀行交渉・社員教育、あるいはご家族の事や将来の夢など、本当に様々なお話をする機会をいただきました。

そして「もっとさまざまな方のお力になりたい!」という想いが強くなり、平成28年に福岡市中央区で独立させていただきました。

そして、相続税対策をはじめとして、税務に関するさまざまなサポートをさせていただいております。

そんな私が仕事をするうえで大切にしていることがあります。

それは、

『誠実で、気さくで、気取らないこと』

税理士はただ相続の申告をする代行者ではなく、

お客様に寄り添うパートナーであり、長期的なサポートをすることが重要だと私は考えています。

だからこそ、お客様と誠実に向き合い、相談しやすい環境を作ることを心掛けています。

- 相続で何をしたらいいかわからない

- 相続税ってどれくらいかかるのだろう

- 相続税を安くできる方法はあるのかな

- 申告をしないといけないけれど仕事が忙しいな

- 相続のことについて誰かに相談したい

このようなお悩みを抱えているのなら、ぜひお話をお聞かせください。

お客様のパートナーとして、一緒に問題解決の方法を考えさせていただきます。

最後までご覧いただき誠にありがとうございました。